此外,这家公司曾因财务资料已过有效期,经历了近三个月的中止。

值得注意的是,这家公司在2022年7月被抽中现场检查。

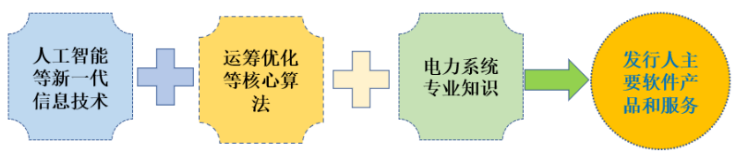

发行人是一家长期专注于电力市场交易、电网智能调度、智能发售电和能源互联网等应用领域的战略咨询、算法研究、软件开发的高新技术企业,主要产品和服务为自研软件产品、软件开发服务、研究咨询、系统集成和技术服务。公司的产品研发团队充分运用了大数据、人工智能等新一代信息技术、运筹优化算法和电力系统专业知识(如下图),持续为电力行业客户提供安全、稳定、高效的应用软件产品和服务,实现电力系统智能化调度交易、智慧能源市场化运营决策,助力中国能源行业绿色低碳发展。

依靠在电力市场交易、电网智能调度等电力行业信息化领域的长期积累和持续投入,公司品牌与技术优势逐渐形成并获得客户认可。公司客户涵盖电网公司、电力交易中心、发电企业、售电企业、第三方独立主体等,包括国家电网、南方电网、蒙西电网及其旗下20多家网省级电力公司、70多家供电局;10多家电力交易中心;100多家火力发电企业,300多家风电、光伏、水电、核电等绿色发电企业;10多家售电公司;以及多家虚拟电厂运营商、园区负荷聚合商、独立储能服务公司、综合能源服务公司等第三方独立主体。

北京公司:海淀区北四环中路229号海泰大厦1118、1120、1127、1129室

市场调研:010-82885716 投资咨询:010-82885739 IPO咨询:13552565382

上海公司:黄浦区延安东路45号工商联大厦717室

市场调研:021-60190976 投资咨询:021-64023562 IPO咨询:13611322396

广州公司:天河区珠江新城华夏路30号富力盈通大厦41层 电话:020-84593416 13527831869

深圳公司:福田区深南大道2008号凤凰大厦2栋26C1室 电话:18148563314

尚普咨询集团有限公司 版权所有 京ICP备08011146号-6 国统涉外证字第1690号

Copyright @ 2008-2023 Shangpu-China.Com All Rights Reserved